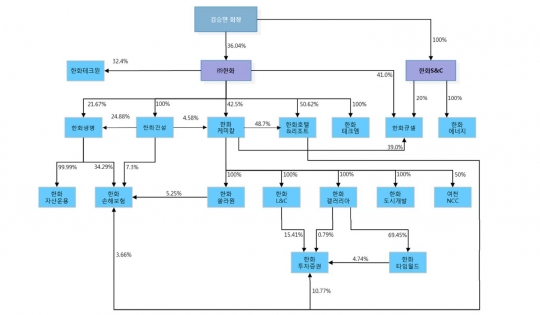

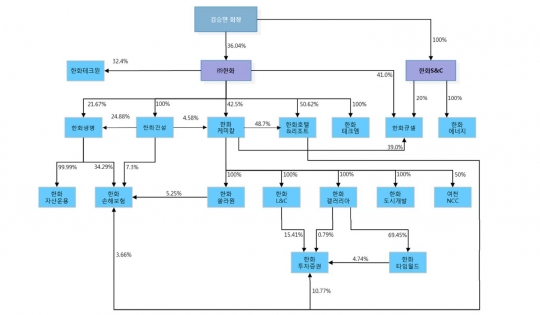

한화그룹의 지배구조도자료=이베스트투자증권2015년 말 기준

한화. 지주회사로 알고 있지만 김승현 회장이 이끄는 한화그룹은 아직 지주회사가 아니다. 오는 8월 기업 활력 제고를 위한 특별법(원샷법)이 시행되고, 20대 국회에서 중간금융지주사 관련 법안이 도입된다면 김 회장의 지배구조 개편 작업은 한층 수월해질 전망이다.

한화는 한화케미칼·한화에너지·한화큐셀 등 공급 과잉 업종 계열사가 있어 이들에 대한 사업구조조정이 필요하다. 여기에 미완의 지주회사 전환과 3세 경영 승계까지 내다볼 수 있다.

◆지주아닌 지주 '한화'

20일 재계에 따르면 한화그룹에서 지주회사 역할을 하는 곳은 ㈜한화다. 현재 김승연 회장이 이 회사의 지분 22.5%를, 장남 김동관 한화큐셀 전무가 4.4%, 차남 김동원 한화생명 상무 1.7%, 삼남 김동선 한화건설 과장이 1.7%를 각각 보유하고 있다.

한화그룹의 성장에는 화약이 있었다.

한화그룹은 올해를 기점으로 '선택과 집중' 전략을 통해 새로운 미래를 그리고 있다.

태양광 등 그룹 주력 사업 경쟁력을 최대한 끌어올려 글로벌 1위를 차지하고, ㈜한화, 한화테크윈, 한화탈레스로 이어지는 방위·민수사업 연결고리를 대한민국을 대표하는 핵심 성장사업으로 키운다는 전략이다.

한화는 지난해 삼성그룹 방산·화학 부문 4개사를 인수하는 민간 주도 자율형 빅딜을 성공적으로 마무리했고, 한화큐셀과 한화솔라원을 합병해 세계 최대의 태양광 회사로 새 출발했다. 한화첨단소재는 독일 자동차 부품회사 하이코스틱스사를 인수하면서 독일·유럽 자동차 경량화 부품시장에 진출하는 발판을 마련했다.

방위사업은 규모 확대 뿐만 아니라 기존 탄약, 정밀유도무기 중심에서 자주포, 항공기·함정용 엔진·레이더 등 방산전자 사업으로까지 영역을 확대한다.

화학부문 매출은 삼성종합화학 지분을 인수하면서 전체 매출의 40% 이상을 차지하게 될 전망이다. 최근 한화갤러리아타임월드는 63빌딩에 면세점을 오픈했다.

한화는 지주회사 전환에 대해 말을 아끼고 있다. 이유가 있다.

한화가 지주회사로 전환하게 되면 금융계열사를 보유할 수 없기 때문이다. 한화는 지난 6일 한화생명 주식 3058만5795주(지분율 3.5%)를 시간외 대량매매로 한화건설에 처분했다. 처분금액은 2000억3100만원이다.

한화 관계자는 "한화건설의 재무안전성을 위해 추후 담보로 쓸 수 있는 한화생명의 주식을 선제적으로 이동하는 것이다. 한화생명의 지분 매각은 검토하고 있지 않다"고 말했다. 한화건설은 주주배정 방식으로 70만1800주의 상환전환우선주(RCPS)를 발행했다고 공시했다. 결국 그룹은 건설도 지원하고 생명의 경영권도 지킨 셈이다.

◆그룹 지배구조 핵심 '한화S&C'

'원샷법'이 시행되면 한화의 지주회사 전환 가능성은 크다.

한화케미칼, 한화건설, 한화종합화학, 한화토탈 등 원샷법 적용을 받는 과잉공급 업종이 있기 때문이다. 원샷법이 적용되고, 지주회사로 전환하게 된다면 부채비율 유예 기간이 3년으로 늘어나고, 자회사·손자회사·증손자회사 출자규제 완화 및 공동출자가 가능해 진다.

한화의 한화테크윈 보유지분은 32.35%이다. 따라서 한화의 사업부문을 소규모분할 신설할 수 있다. 소규모합병으로 M&A도 용이해진다.

또 한화갤러리아타임월드의 보유 비중도 낮출 수 있다. 이 회사는 '한화→한화케미칼→한화갤러리아→한화갤러리아타임월드' 고리에서 증손자회사다. 지주회사로 전환하면 공정거래법상 100% 지분을 보유해야 하지만 원샷법에서는 50% 이상으로 완화된다.

시장의 관심사는 한화S&C이다. 한화 S&C는 김동관(50%) 김동원·김동선(각각 25%) 등 오너 3세가 100%의 지분을 가지고 있다.

따라서 향후 경영권 승계 과정에서 핵심이 될 것으로 보인다.

원샷법을 적용받으면 역삼각합병이 허용된다. 한화는 100% 보유한 자회사를 물적분할하고 한화 S&C와 합병하면 오너 일가는 한화의 지분을 교부받게 된다. 한화에서 100% 물적분할 하는 경우 주주총회가 필요없으며, 한화 S&C도 오너 일가가 100%를 보유하고 있기 때문에 주주총회가 필요없고, 주식매수청구권도 발생하지 않는다. 결국 한화 S&C는 한화가 100% 보유한 계열사가 된다.

특히 한화 S&C의 자산가치는 10조원 수준으로 한화그룹에서 차지하는 비중이 25% 가량이다. 이 기업의 가치가 더욱 커질 경우 3세들의 지분은 늘어난다.

한화S&C가 기업 가치를 키운 뒤 상장해, 한화와 일대일로 합병하는 방안도 거론된다.

이베스트투자증권 양형모 연구원은 "3세 경영체제를 준비하는 것으로 예상한다"면서 "한화 S&C의 경우 한화와의 합병이나 역삼각합병 등의 시나리오가 가능하다"고 말했다.

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ 메트로신문 & metroseoul.co.kr