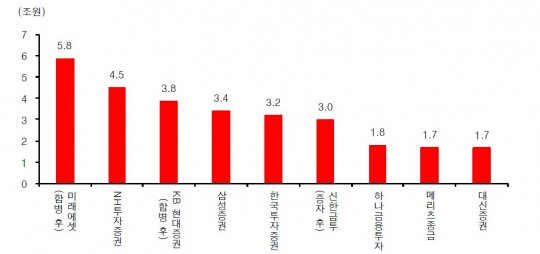

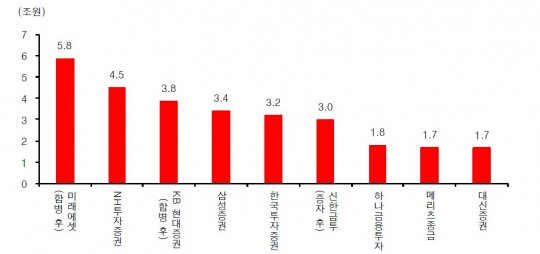

자료=금융투자협회, 유진투자증권2016년 3월 기준

'한국판 골드만삭스'로 가기 위한 금융투자업계의 '덩치 키우기' 경쟁이 본격화할 전망이다. 정부가 초대형 투자은행(IB) 육성방안을 내 놓으면서 자기자본 수준별로 영위할 수 있는 사업과 인센티브가 차등화했기 때문이다.

황영기 금융투자협회 회장은 2일 "금융투자업계의 오랜 숙원이었던 '대형IB 출현 및 자본시장 육성, 국가 차원의 기업금융 지원방안'에 대한 정부의 고민을 읽을 수 있었다"며 "이번 조치가 IB에 대한 진일보한 체계와 인센티브를 제시함으로써 그동안 잠자던 업계의 '야성적 충동'과 '무한경쟁'을 깨울 수 있을 것"이라고 강조했다

이미 업계는 무한경쟁에 들어갔다.

신한금융투자는 지난달 21일 이사회를 열어 5000억원대 유상증자를 결정했다. 자기자본 규모가 2조5000억원인 이 회사는 이를 통해 종합금융투자사업자로 새롭게 편입된다.

메리츠종금증권도 작년 유상증자와 아이엠투자증권 인수 등을 통해 자기자본을 1조7000억원 정도로 끌어올려 놓은 상태다.

올 3월 말 기준으로 통합 미래에셋증권과 NH투자증권을 제외한 종합금융투자사업자들의 자기자본은 KB와 현대증권 합병 증권사가 3조8000억원, 삼성증권은 3조4000억원, 한국투자증권은 3조2000억원 수준이다.

인수합병(M&A)시장도 후끈 달아오를 전망이다.

종합금융투자사업자 선정 기준이 4조원과 8조원으로 나뉘면서 삼성증권, 한국투자증권, 신한금융투자 등은 M&A 시장에 매물로 나온 하이투자증권 인수전에 나설 가능성이 커졌다.

자기자본 3조~4조원대인 대형 증권사들이 7000억 규모인 하이투자증권과 합칠 경우, 보다 수월하게 초대형 IB지위를 확보할 수 있다.

또 SK증권, 삼성증권 등 증권사간 '빅딜' 가능성도 거론된다.

증권업계는 이번 정책에 대해 환영하는 분위기다.

기업금융 활성화를 위해 발행어음 허용 등 조달창구가 열렸기 때문이다.

현재 종합금융투자사업자들은 환매조건부채권(RP)과 주가연계증권(ELS)을 통해 모으는 자금이 전체 조달액의 73%에 달할 정도로 고비용·저효율 자금조달 구조의 제약을 받았다.

그러나 장벽은 여전하다.

금융위가 4조~8조원 증권사는 발행어음, 외국환 업무, 종합투자계좌(IMA), 부동산신탁 등 수신을 통한 자금조달 기회를 확대했다. 업계는 4조원 미만의 증권사까지 이를 허용할 것으로 기대했었다.

증권담보대출 이외에 마이너스 통장 등 개인 고객을 대상으로 한 여신 업무는 허용하지 않았다.

황 회장은 "발행어음, 기업환전 등 외국환 업무가 지본금 4조 미만 금융투자업자에 대해 적용되지 않은 것에 업계에서 아쉬움을 토로했다"고 말했다.

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ 메트로신문 & metroseoul.co.kr