전세가격이 계속 하락하면 부채가 많은 국내 3만여 임대가구는 세입자들의 전세보증금 반환도 어려울 수 있다는 분석이 나왔다. 금융자산을 처분하거나 금융기관에서 대출을 받더라도 전세 보증금 하락분을 감당하기가 어렵다는 것이다.

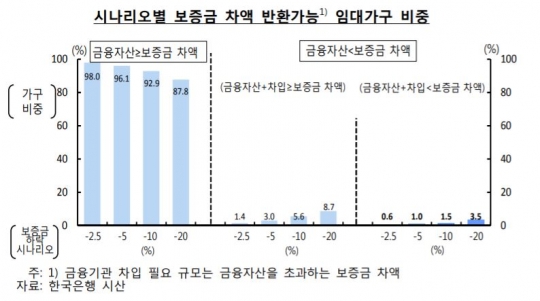

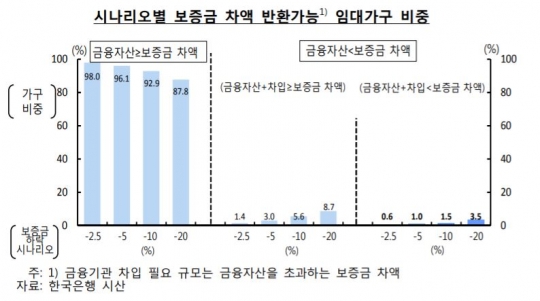

한국은행은 19일 발표한 '최근 전세시장 상황 및 관련 영향 점검' 보고서에 따르면 향후 전세가격이 10% 하락 시 국내 211만 임대가구의 1.5%인 약 3만2000가구는 보증금 반환에 어려움을 겪을 수 있는 것으로 나타났다. 임대가구는 본인의 집을 남에게 빌려준 가구를 의미한다.

이는 지난해 가계금융복지조사를 기반으로 임대보증 부채를 받은 가구 중 보증금 차액이 금융자산을 초과할 경우를 대상으로 했다.

3만2000가구의 반환 부족 자금 규모는 2000만원 이하가 71.5%, 2000~5000만원 21.6%, 5000만원 초과가 6.9%로 나타났다. 이들은 총부채원리금상환비율(DSR) 40%에 해당하는 대출을 받아도 보증금 차액을 세입자에게 돌려주기가 어렵다는 것이다.

나머지 92.9%는 임대가구는 보유 중인 금융자산의 처분만으로 보증금 반환이 가능했고, 5.6%는 금융기관 차입 등을 통해 보증금 반환이 가능했다.

국내 임대가구의 소득구성을 보면 고소득가구(4~5분위)의 비중이 지난해 3월 기준 64.1%로 전체가구(40.0%)를 크게 상회했다. 이들 가구는 실물자산을 가구당 평균 8억원 가량 보유하고 있어 총자산(금융+실물자산) 대비 총부채(보증금 포함) 비율이 26.5%로 낮은 수준을 유지 중이다.

특히 전체 임대가구 중 총자산 대비 총부채 비율이 100%를 초과하는 가구의 비중은 지난해 3월 기준 0.6% 수준에 불과했다. 한은 관계자는 "'깡통전세' 가능성이 있는 비율이 매우 낮다는 의미"라고 설명했다.

시나리오별 보증금 차액 반환가능 임대가구 비중. /한국은행

그러나 금융자산만을 고려해 보면 임대가구의 보증금 반환 능력은 전반적으로 약화하고 있었다.

지난 2012년 3월부터 지난해 3월까지 임대가구의 보증금이 연평균 5.2% 상승했지만 금융자산은 3.2% 증가에 그쳤다. 이는 차입 및 갭투자를 통한 부동산 구입 등으로 임대가구의 금융부채(연평균 7.4%) 및 실물자산(6.1%)이 상대적으로 큰 폭 증가한 것과 대조적이다.

지난해 3월 기준으로 임대가구의 가구당 평균 금융부채는 1억1000만원으로 전체가구의 금융부채 5000만원을 크게 상회했다.

이에 따라 금융자산 대비 보증금 비율도 2012년 3월 71.3%에서 지난해 3월 78.0%까지 상승했다. 특히 금융부채를 보유한 임대가구의 경우 지난해 3월 기준 보증금이 금융자산의 91.6% 수준까지 높아졌다.

한은 관계자는 "향후 전세가격이 추가 조정되더라도 임대가구의 대부분이 보유 금융자산 처분 및 금융기관 차입을 통해 전세가격 하락에 대응이 가능하다"면서도 "부채레버리지가 높은 일부 다주택자 등의 경우 보증금 반환에 어려움을 겪을 수 있다"고 말했다.

한편 임차인(집을 빌린 사람)의 전세자금대출 건전성은 양호한 것으로 나타났다. 국내은행의 전세자금대출 규모는 2018년 말 기준 92조5000억원으로 전체 가계대출의 6.4%였다. 국내은행 전세자금대출 연체율은 2018년 6월 말 기준 0.18%로 전체 가계대출의 0.25%를 하회했다.

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ 메트로신문 & metroseoul.co.kr