호지영 우리은행 자산관리컨설팅센터 세무사는 "부동산 정책의 핵심은 세금"이라며 "세금부담을 줄이기 위해서는 사전증여를 통해 부동산 절세전략 세워야 한다"고 강조했다.

호지영 세무사는 20일 메트로경제 주최로 웨비나로 진행된 '2021 100세 플러스포럼 시즌2' 강연에서 "집값이 오를수록 다주택자를 중심으로 세금 부담이 커지며 사전 증여를 서두르는 수요가 많아질 것"이라며 이같이 말했다.

◆다주택자 세부담 증가…양도 보다 증여

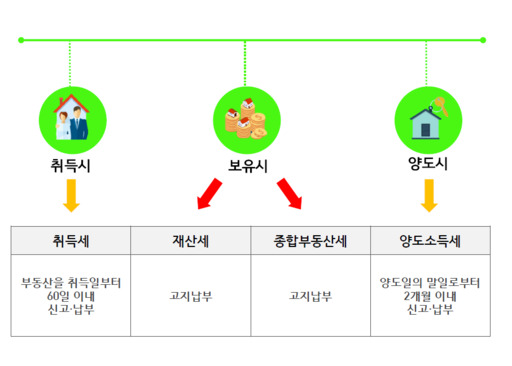

호 세무사는 "주택수를 조정해서 보유세 부담을 줄일 생각이 있다면 사전 증여 필요성을 고려해 양도로 갈지 증여로 갈지 의사결정을 확실히 해두어야 한다"며 "재산이 일정 규모를 넘지 않는다면 상속이 더 유리하고 상속세에 대한 부담이 우려된다면 사전증여를 통해 재산을 쪼개는 게 좋다"고 전했다. 정부의 부동산대책에 발표되면서 세금에 대한 규제도 커졌다, 특히 다주택자 중심의 세 부담이 증가했다. 지난 2017년 8·2대책에서 양도세 중과를 발표하자 매물이 잠기고 부동산 시장에서 거래가 사라졌으며 9·13대책에서 보유세를 인상했지만 침체된 시장을 살리지는 못했다. 12·16대책에서 기존 중과된 세율에서 추가 인상을 했지만 집값을 잡지는 못했다. 7·10 대책에서 취득세까지 인상하며 결국 모든 분야에서 세금이 중과됐다.

따라서 호 세무사가 제시한 다주택자의 선택지는 4가지다. 보유, 임대주택등록, 양도, 증여 등이다. 그러나 보유세와 양도의 경우 세금 부담이 늘고 있는 데다 임대주택 세제해택은 축소됐기 때문에 그는 재산이 일정 규모 이상이라면 증여를 최선의 선택지로 들었다.

◆단계별 전략 제시, 사전 증여 필요성 증가

그는 단계별로 절세전략에 접근해야 한다고 강조했다. 그가 제시한 세가지 전략은 ▲예상되는 보유세 부담 계산 ▲합산배제 가능 주택 판단 ▲셋째 주택 수 조정 시 절세효과 판단 등이다.

호 세무사는 "주택수를 조정했을 때 감소되는 보유세가 얼마인지 확인하고 양도소득세와 증여세를 비교한 뒤 사전증여필요성을 판단해야 한다"라며 "주택수를 줄일지, 줄인다면 양도로 갈지 증여로 갈지 정해야 한다"고 말했다.

그는 "반포자이와 상계주공7단지 아파트 2채를 15년 보유하고 과세표준이 7억5000만원이라고 가정 했을 때 양도의 경우 세율은 62%가 되면서 세금은 약 4억원에 이르는 반면 증여의 경우 30%의 세율이 적용돼 약 1억4500만원, 취득세 4200만원의 세금이 나온다"라고 전했다. 증여세액의 경우 증여를 받은 사람이 부담하는 데다 세금부담이 상대적으로 적어 양도보다 나은 선택지가 될 수 있는 것이 호 세무사의 설명이다.

호 세무사는 끝으로 "주택가격이 오를수록 세금 부담을 감당하기 힘들어 지면서 사전증여 수요가 늘어날 것으로 보인다"라며 "자산 규모가 클수록 사전증여에 대한 필요성도 커질 것"이라고 전망했다.

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ Metro. All rights reserved. (주)메트로미디어의 모든 기사 또는 컨텐츠에 대한 무단 전재ㆍ복사ㆍ배포를 금합니다.

주식회사 메트로미디어 · 서울특별시 종로구 자하문로17길 18 ㅣ Tel : 02. 721. 9800 / Fax : 02. 730. 2882

문의메일 : webmaster@metroseoul.co.kr ㅣ 대표이사 · 발행인 · 편집인 : 이장규 ㅣ 신문사업 등록번호 : 서울, 가00206

인터넷신문 등록번호 : 서울, 아02546 ㅣ 등록일 : 2013년 3월 20일 ㅣ 제호 : 메트로신문

사업자등록번호 : 242-88-00131 ISSN : 2635-9219 ㅣ 청소년 보호책임자 및 고충처리인 : 안대성