행동주의펀드 등 주주환원 확대를 요구하는 목소리가 커지면서 최근 국내 기업의 자사주 매입 후 소각이 늘고 있다. 주주환원율을 높이는 추세가 확산돼 코리아 디스카운트 해소로 이어질지 투자자들의 관심이 커지고 있다.

자사주 매입 후 소각은 대표적인 주주환원 정책으로, 이익잉여금으로 회사 주식을 장내 매수한 뒤 이를 소각하는 걸 말한다. 자본금 변화 없이 발행 주식 총수를 줄여 주당순이익을 증가시킨다.

15일 한국거래소에 따르면 올들어 지난 14일까지 자사주 소각 계획을 밝힌 기업은 총 13곳으로 집계됐다. 소각 규모도 1조5000억원에 달한다. 모두 '주주가치 환원'을 이유로 들었다. 지난해 총 64곳, 3조1000억원의 규모와 비교했을 때 자사주 소각 규모가 빠르게 늘어나고 있음을 알 수 있다.

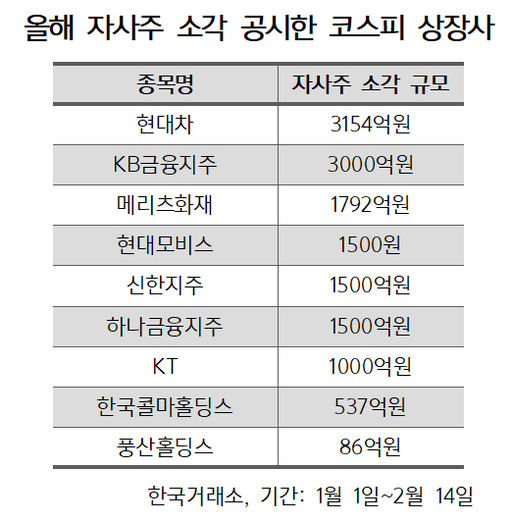

유가증권시장에서는 현대차(3154억원), KB금융지주(3000억원), 메리츠화재(1792억원), 현대모비스(1500억원), 신한지주(1500억원), 하나금융지주(1500억원), KT(1000억원), 한국콜마홀딩스(537억원), 풍산홀딩스(86억원) 등이 자사주 소각을 공시했다. 코스닥 시장에서는 HK이노엔(242억원), 와이엠씨(32억원), 하이록코리아(99억원), 지앤비에스엔지니어링(22억원) 등이다.

안영진 SK증권 연구원은 "최근 국내 기업의 주주환원율 확대 움직임이 나타나고 있는데, 이러한 분위기 확대는 한국 증시의 밸류에이션 디스카운트 해소에 긍정적"이라며 "유동성이 부족한 기업보다는 현금 보유가 많은 기업의 자사주 매입 발표 가능성이 높다"고 설명했다.

단, 자사주 매입이 실제 소각으로 이뤄져야 주주환원율이 높아졌다고 평가할 수 있다. 소각하지 않은 자사주는 주주가치 제고에 도움이 되지 않는다는 비판이다. 자본시장연구원에 따르면 주주가치 제고를 위해 자사주를 소각한 경우는 전체 기업의 2.3%에 불과했다. 나머지 기업들은 대주주의 지배력 강화를 자사주 매입의 주요 목적으로 삼았다.

김준석 자본시장연구원 연구위원은 "자사주 마법과 관련해 2015년 이후 지금까지 자사주에 대한 신주배정 금지, 자사주 의무소각, 배정된 신주의 의결권 제한 등의 내용을 담은 법안 9건이 발의됐으나 현재까지 입법에 실패했다"며 "자사주의 취득이 곧 소각을 의미하는 것이어야 경제적 실질에 부합할 뿐만 아니라 지배주주의 자사주 남용 가능성을 줄일 수 있다"고 꼬집었다.

이상헌 하이투자증권 연구원은 "우리나라에서는 지배구조 측면에서 자사주 매입이 지배주주의 경영권을 방어하기 위한 기본적인 수단으로 활용되고 있다"며 "자사주 매입이 소각으로 이어질 때 지배주주의 자사주 남용 가능성을 줄일 수 있으면서 지배구조 개선 효과가 본격화될 수 있다"고 했다.

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ Metro. All rights reserved. (주)메트로미디어의 모든 기사 또는 컨텐츠에 대한 무단 전재ㆍ복사ㆍ배포를 금합니다.

주식회사 메트로미디어 · 서울특별시 종로구 자하문로17길 18 ㅣ Tel : 02. 721. 9800 / Fax : 02. 730. 2882

문의메일 : webmaster@metroseoul.co.kr ㅣ 대표이사 · 발행인 · 편집인 : 이장규 ㅣ 신문사업 등록번호 : 서울, 가00206

인터넷신문 등록번호 : 서울, 아02546 ㅣ 등록일 : 2013년 3월 20일 ㅣ 제호 : 메트로신문

사업자등록번호 : 242-88-00131 ISSN : 2635-9219 ㅣ 청소년 보호책임자 및 고충처리인 : 안대성